Libero Professionista: Meglio un fondo pensione o un piano di accumulo?

Libero Professionista: Meglio un fondo pensione o un piano di accumulo? Come possiamo accantonare piccole somme al mese al fine di far crescere il nostro

Con il sistema pensionistico basato sul metodo contributivo, ogni lavoratore riceve un assegno INPS frutto dei contributi effettivamente versati nel corso della sua vita lavorativa. Un metodo, questo, del tutto imprevedibile considerando che nessuno può sapere in anticipo quanto tempo effettivamente lavorerò e a quanto ammonterà, al momento del pensionamento, il totale dei suoi contributi versati. Per evitare di essere colti impreparati è possibile aderire alla previdenza complementare, una forma di pensione integrativa e volontaria che si aggiunge a quella obbligatoria. È opportuno iniziare quanto prima a costruire un secondo pilastro pensionistico, dal momento che anche il versamento di piccoli importi può contribuire a valorizzare la rendita pensionistica, oltre ad offrire interessanti benefici fiscali.

PREVENIRE BUCHI CONTRIBUTIVI

La pensione di vecchiaia, per il biennio 2021/2022, è erogata a chi compie 67 anni e ha versato almeno 20 anni di contributi. Per la pensione anticipata, dal 1° gennaio 2021 al 31 dicembre 2026, i requisiti sono di 42 anni e 10 mesi per gli uomini e 41 anni e 10 mesi per le donne, a prescindere dall’età anagrafica. Nei prossimi anni, l’età minima per la pensione di vecchiaia dovrebbe essere portata a 70 anni.

Il sistema contributivo a regime garantirà quindi ad ogni lavoratore un assegno INPS frutto dei contributi effettivamente versati. Il problema però è che il mondo del lavoro sta attraversando una profonda trasformazione e, in prospettiva, vedrà sempre meno contratti a tempo indeterminato e un incremento del lavoro autonomo e delle collaborazioni a progetto, anche per soddisfare una nuova domanda di mercato, che vedrà aumentare i trasferimenti per motivi di lavoro da una regione ad un’altra e da un paese ad un altro. E se da una parte questa trasformazione comporta un arricchimento delle proprie esperienze lavorative e di vita, dall’altro potrebbe implicare la presenza di “buchi” contributivi non trascurabili nel lungo periodo.

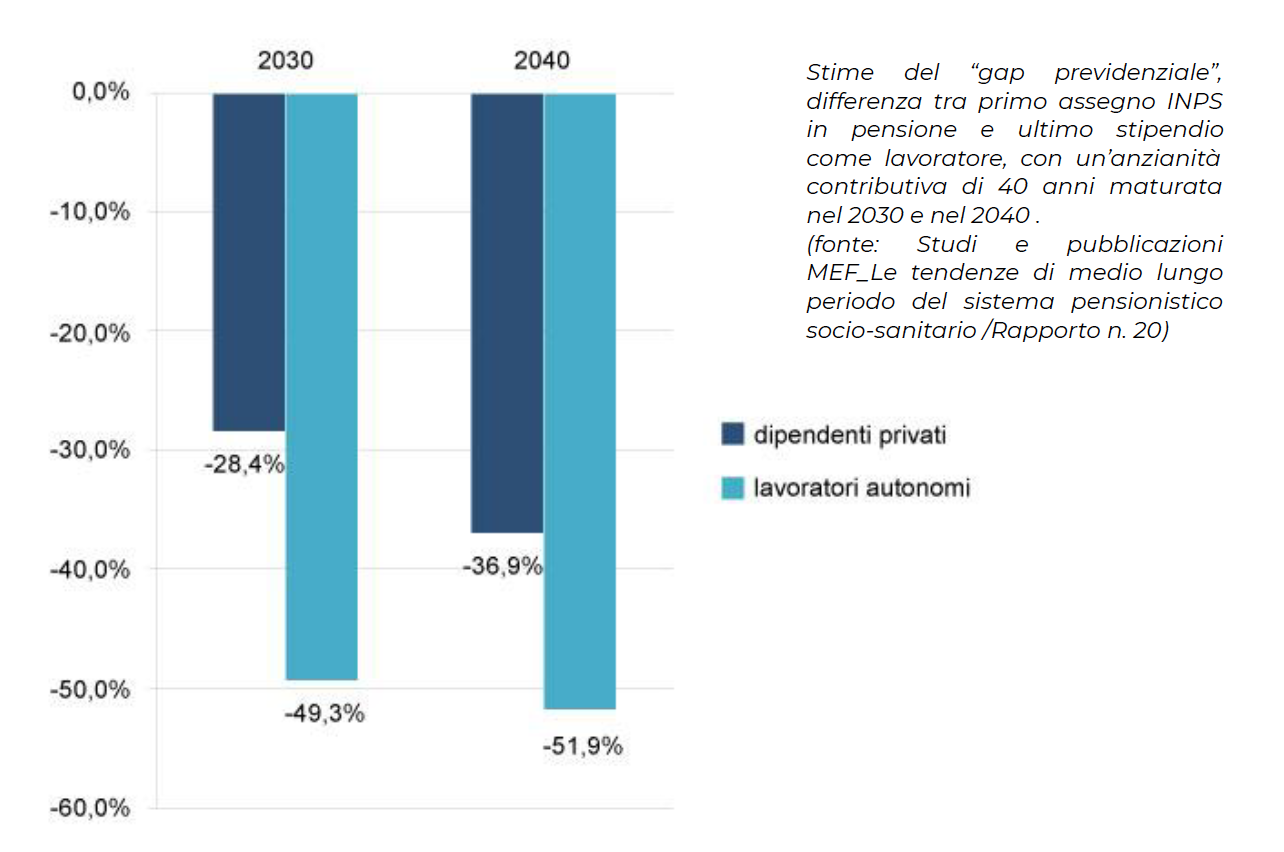

IL FUTURO: ASSEGNO INPS RIBASSATO

Non si può affatto escludere che nei prossimi anni le esigenze del bilancio statale impongano nuovi tagli alle pensioni pubbliche. In ogni caso, nessuno può sapere in anticipo quanto tempo sarà in grado di lavorare e a quanto ammonterà, al momento del pensionamento, il totale dei contributi versati.

A partire dal 1° gennaio 2012, le anzianità contributive maturate dopo il 31 dicembre 2011 vengono calcolate per tutti i lavoratori con il sistema di calcolo contributivo. Quest’ultimo basa il calcolo della pensione pubblica su tutti i contributi versati durante l’intera vita assicurativa. A differenza del sistema di calcolo retributivo, che si basa invece sulla media delle retribuzioni percepite negli ultimi anni di vita lavorativa, il calcolo della pensione con il metodo contributivo rende più sostenibile nel medio lungo termine il sistema previdenziale. Il metodo retributivo, infatti si basa esclusivamente sui contributi versati dai lavoratori in attività, che negli ultimi decenni sono drasticamente diminuiti e che vanno ad alimentare i flussi a favore dei pensionati, che al contrario continuano a crescere di numero anche grazie all’allungamento della vita media degli italiani.

LA SOLUZIONE DELLA PREVIDENZA COMPLEMENTARE

Per evitare di essere colti impreparati è possibile aderire alla previdenza complementare: una forma di pensione integrativa e volontaria che si aggiunge a quella obbligatoria. La previdenza complementare è fondata su un sistema di finanziamento a capitalizzazione, che consiste nella creazione di un conto individuale presso un fondo pensione in cui affluiscono i versamenti del lavoratore e che vengono investiti sui mercati finanziari. Al momento del pensionamento, la somma maturata viene liquidata sotto forma di rendita e/o di capitale, in modo da garantire un tenore di vita adeguato a conclusione della vita lavorativa.

Facciamo un esempio: ipotizziamo l’esistenza di un lavoratore che oggi guadagni 2.000€ al mese, che l’inflazione media annua nei prossimi anni si attesti all’1%, e che la sua retribuzione salga dell’1,5% in media all’anno. Versando il 5% del suo stipendio in un fondo pensione con la resa media del 3% all’anno, riuscirà ad accumulare in 40 anni di versamenti un capitale di 122 mila euro. Per accumulare lo stesso capitale in soli 30 anni di versamenti la “rata” mensile dovrà salire al 7,5%,, del 12,5% se i versamenti sono per “soli” 20 anni e addirittura del 26% se i versamenti vengono effettuati soltanto negli ultimi 10 anni di lavoro.

BENEFICI FISCALI

Le somme impiegate nella previdenza integrativa godono di un consistente beneficio fiscale: sono infatti deducibili fiscalmente per un importo annuo complessivamente non superiore a 5.165 €. Ad esempio, per un lavoratore che versa alla previdenza complementare contributi pari a 1.000€ ed è tassato con aliquota marginale Irpef del 23%, il costo effettivamente sostenuto dal lavoratore sarà pari a 770€, con un risparmio fiscale pari a 230€. Per un lavoratore che versa 4.000€ e ha un’aliquota marginale del 43% il risparmio fiscale arriverà a 1.720€.

È chiaro dunque che dotarsi di un fondo pensione complementare all’assegno di contribuzione INPS è una mossa astuta e intelligente per combattere l’imprevedibilità della vita economica di ciascun individuo.

Se vuoi puoi prenotare una consulenza GRATUITA

Libero Professionista: Meglio un fondo pensione o un piano di accumulo? Come possiamo accantonare piccole somme al mese al fine di far crescere il nostro

Ecco la guida al piano finanziario 2022 per liberi professionisti. Domanda scomoda! “Quanto hai risparmiato quest’anno?” Immagino la tua risposta: “Non abbastanza”.Noi liberi professionisti

Come un libero professionista può risparmiare fino a 2200 euro all’anno? Sei in tempo fino al 15 di Dicembre Il Black Friday ci abitua a

Perché avere due conti può semplificare la vita di un libero professionista. Sei un libero professionista e hai un unico conto corrente? Nel lungo periodo

© 2022 – Antonio Tanzarella – Part.IVA 02602460749

– Privacy Policy –